平成29年2月16日~平成29年3月15日の間に確定申告をされる方は必要書類をそろえて税務署へ提出の必要がありますね。

三郷市民の場合、越谷税務署が管轄になります。

法務局の場合は、草加出張所、家庭裁判所はさいたま地方・家庭裁判所越谷支部になります。

そのため必要書類やら手続きで各所を回らないといけない状態です・・・。

一箇所に固めてくれれば手続きしやすいんですけどね・・・。書類が足りないとまた別な省庁に出向いて書類をもらって郵送か再度手続きをする省庁へとなります・・・。

今回は、下記ふたつについて記載してみたいと思います。

(と書いたのですが、長くなってしまったのでこの記事は不動産売却した場合です)

- 不動産売却した場合

- 住宅ローン控除を受ける場合

不動産売却

分譲マンションや土地、建物を売却し利益がでた場合には、必ず申告が必要になります。

譲渡損がでた場合は、提出は必須ではありませんが確定申告をすることで控除が多くなることがあるためどちらにしても確実に申告するようにしましょう。

住宅ローン控除

こちらは住宅を購入した方ならほとんどの方が申告をしていると思います。

10年間は住宅ローン控除としてローン残高の1%が控除されます。(上限有)

参考 https://www.nta.go.jp/taxanswer/shotoku/1213.htm

確定申告書の作成方法

説明されているページは多数あるので簡易的に説明します。

流れとしては下記のようになります。

- 国税庁のホームページから、確定申告書作成コーナーへ

- 作成開始をクリック

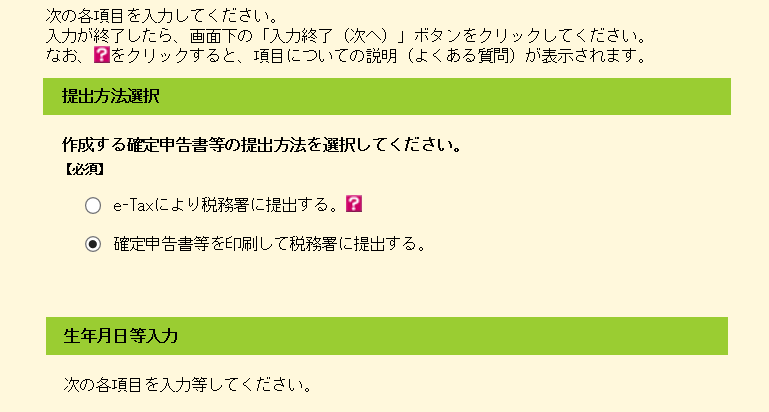

- 提出方法を選択(マイナンバーカードとICカードリーダがあればe-taxで送信することが可能です。)

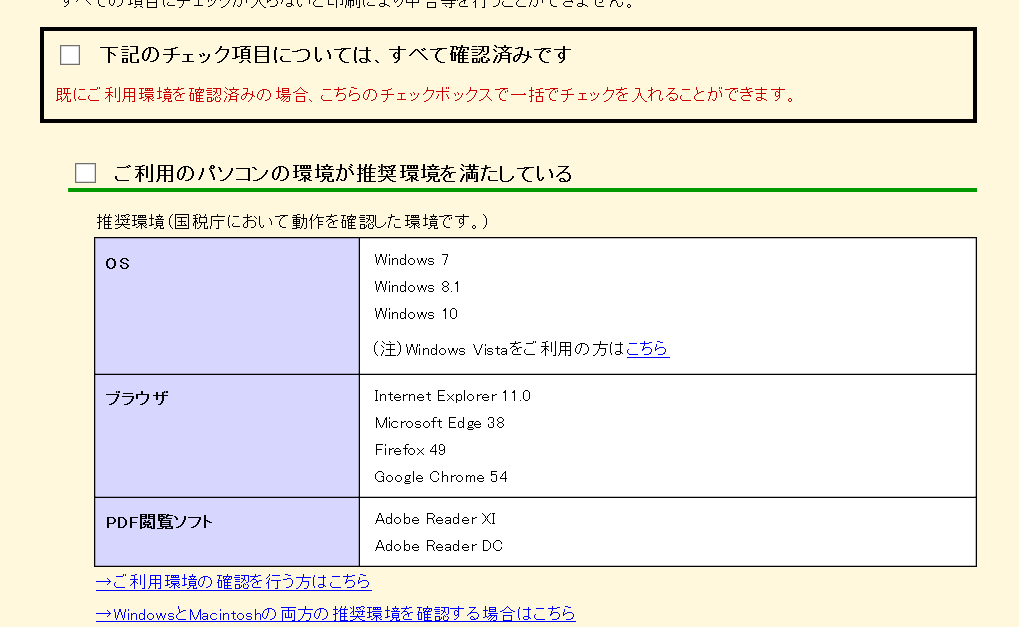

- 利用条件を満たしているかの確認を行います。

- 作成する申告書の選択をします。

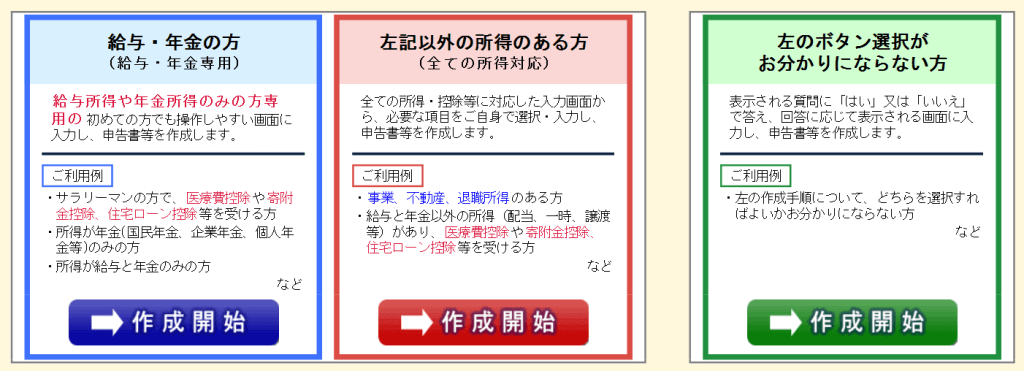

サラリーマンであれば大体は所得税コーナーになるかと思います。

個人事業主で青色申告での開業申請をしていれば青色申告になります。 - 入力方法を選択します。

今回は不動産売却がありますので、左のボタン選択がお分かりにならない方または左記以外の所得のある方の下にある作成開始ボタンをクリックします。

- 提出方法を選択し、生年月日等を入力していきます。

- 必要項目に入力していきます。

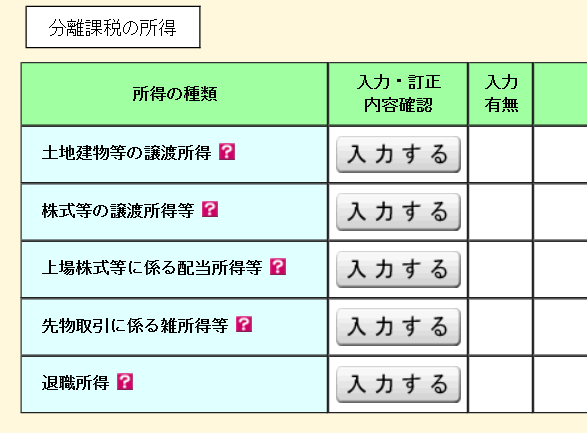

不動産売却は、不動産所得項目ではないので注意です。

不動産所得は、賃貸アパートを経営している等の方の対象項目です。

土地建物等の譲渡所得入力方法

ここでは下記のような事例で説明します。

- 購入時の金額は3,000万

- 居住期間は6年

- 売却額は、2,680万(仲介手数料や登記料込み)

- 住宅ローン残債が2,600万残っている

自宅等を売却した場合は、土地建物等の譲渡所得を入力していきます。

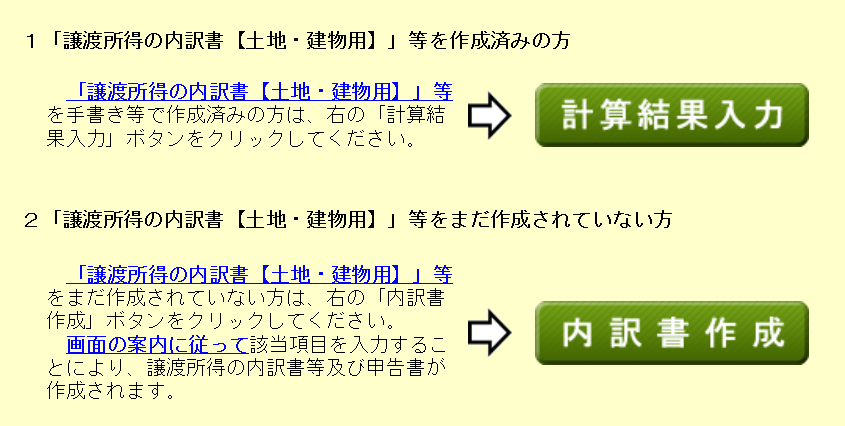

すでに手計算等で終えている方は計算結果入力を、まだ計算が完了していない場合には内訳書作成をクリックします。

手計算を私はできないので、内訳書作成をクリックして左記に進みます。

内訳書作成からですと、減価償却等も自動計算してくれます。

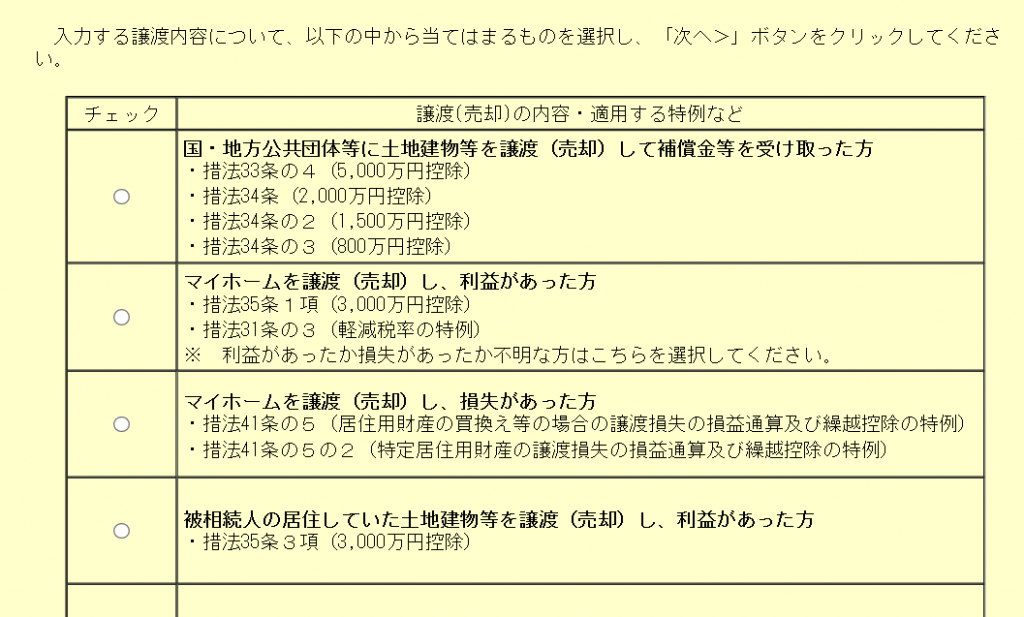

あてはまるものを選択し、次へをクリックします。

残債が2,600万残っており、2,680万で売却できているので、2,680 – 2,600 = 80万利益があると思ってしまいますが、建物には減伽償却があるので、今回説明する例では「マイホームを譲渡(売却)し、損失があった方」となります。

↑これを理解するまでしばらくはまってました・・・

減価償却についての詳しい説明はこちらにあります。

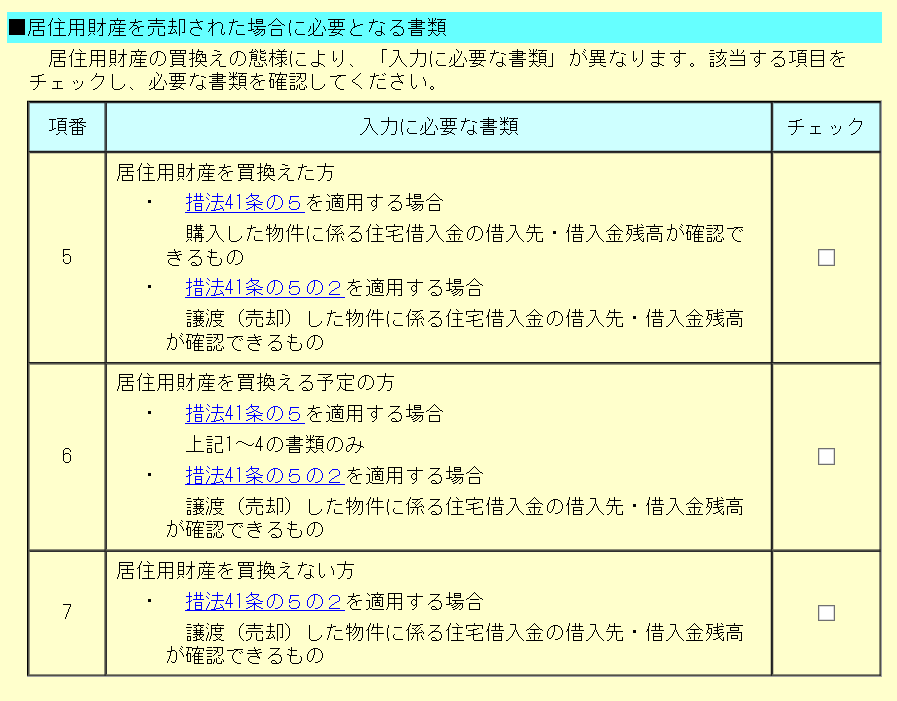

必要書類等々を確認します。

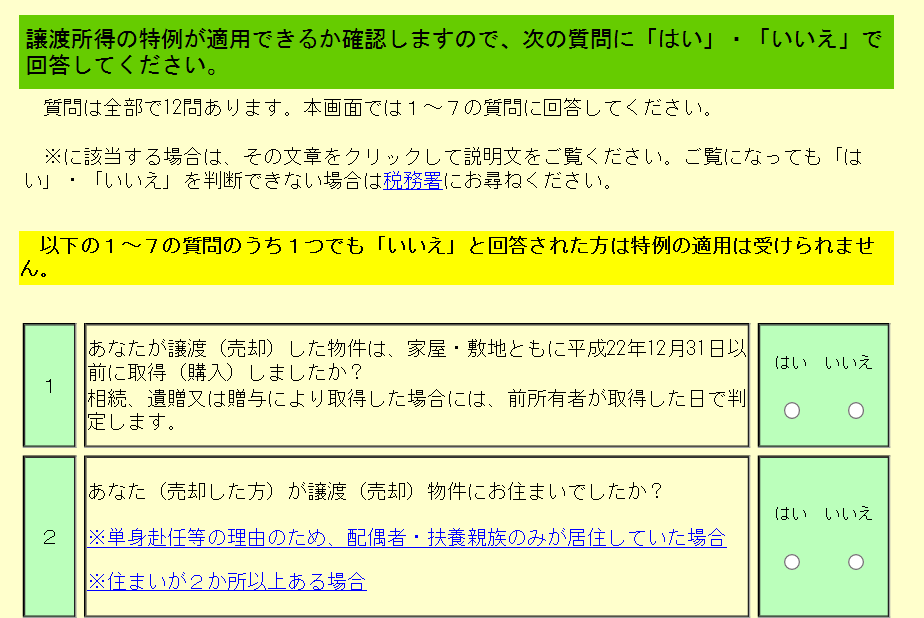

特例利用のための設問に解答する

特例が利用できるかの設問が表示されるので、設問に解答していきます。

設問にすべて解答し判定結果をチェックするとどの特例が利用可能かが表示されるので、利用する特例にチェックを入れて先に進みます。

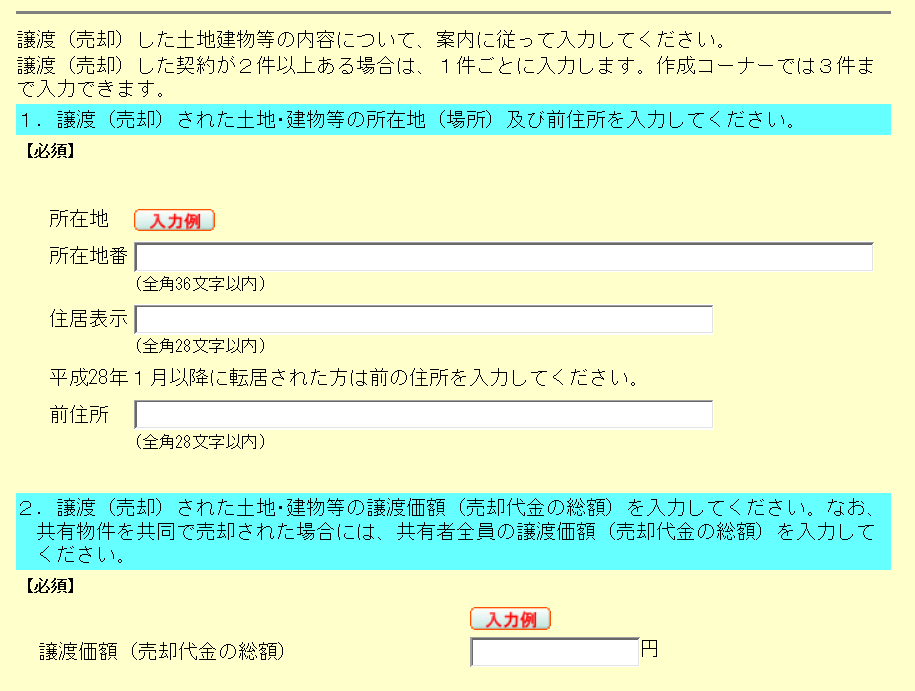

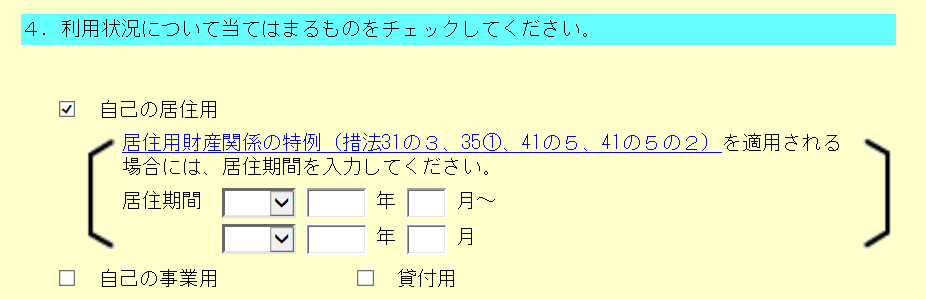

表示された内容を入力していきます。

下記欄は特例を受けるために必要な項目ですので正しく入力してください。

5年以上居住したか否かで、税率の特例がかわってきます。

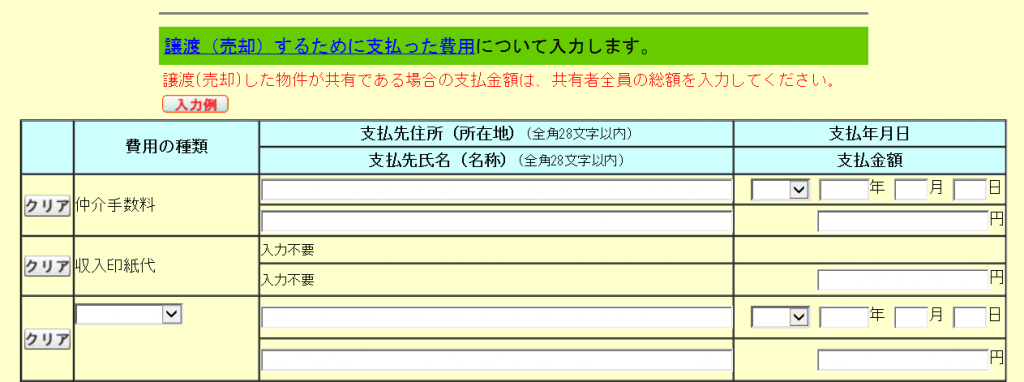

譲渡(売却)するために支払った費用を入力します。

住宅ローンの残債返済は費用にはなりませんので、仲介手数料や印紙代、司法書士へ支払った金額等を入力します。

売却するためにかかったリフォーム費用も記載していいようです。(管轄の税務署へ電話で確認しました。)

却下される場合もあるようですので、リフォーム費用等に関しては管轄の税務署へ確認してみることをお勧めします。

電話で問い合わせると親切に教えてくれます。

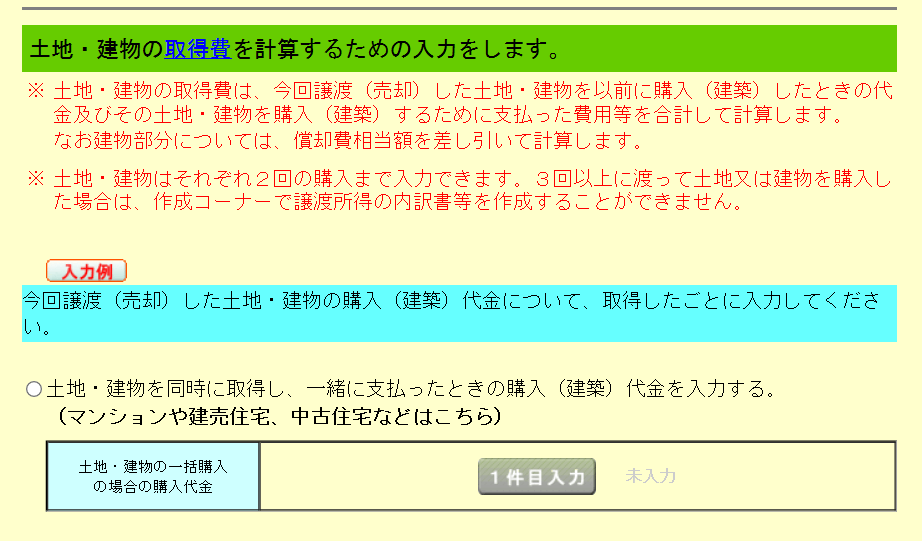

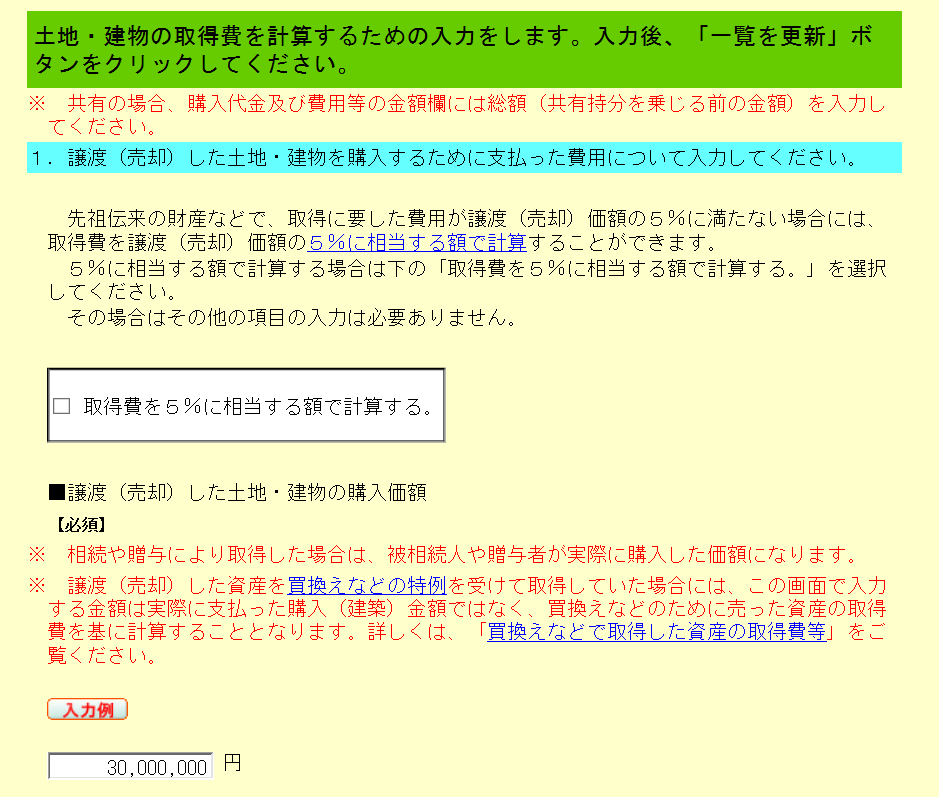

土地建物の取得費を計算するための入力をします。

ここも私勘違いしていてしばらく悩んでいたのですが、こちらの入力は売却物件を購入したときの金額を入力していきます。

買い換え後の物件の金額ではありません。

マンションや建売住宅等の場合には、土地建物一括購入の場合の購入代金欄から入力していきます。

注文住宅等で、土地・建物を別々に購入している場合には、土地建物の代金を個別に入力欄から入力していきます。

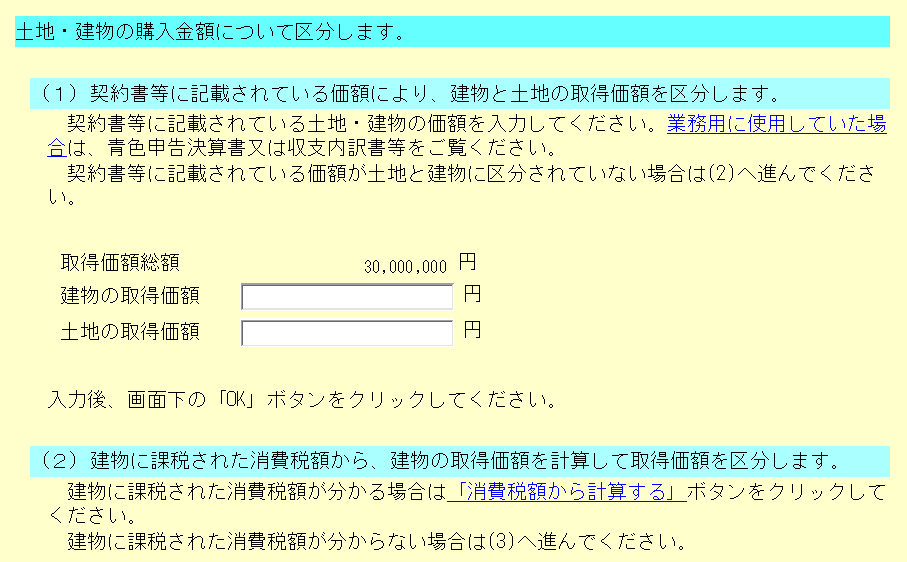

入力欄に入力し、建物の構造等を選択し、「土地と建物の区分計算をする」をクリックします。

建物の構造の選択も減価償却の算出にかかわってきますので、登記簿や契約書等で確実に確認し選択しましょう。

契約書がある場合には(1)欄に建物の取得価額と土地の取得価額を入力します。

不明の場合には、(2)~(4)のいずれかで建物と土地の価額を算出し、「一覧を更新」をクリックします。

「OK」をクリックし、左記に進みます。

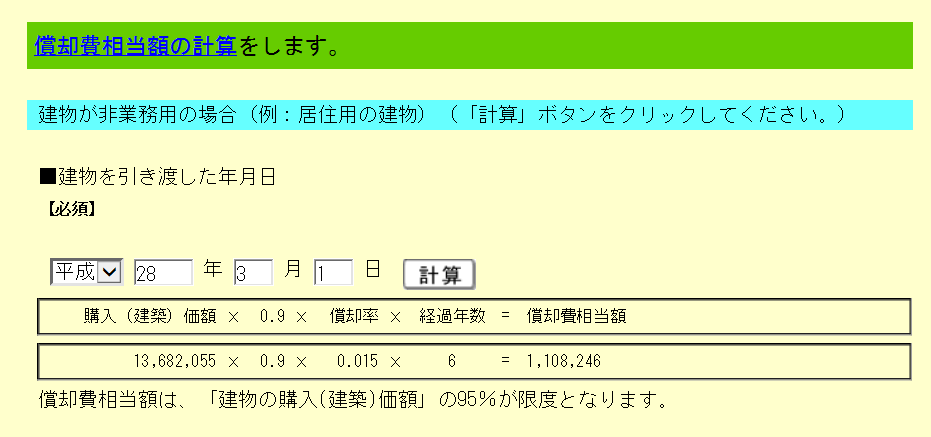

償却費相当額の計算画面が表示されるので、建物を引き渡した年月日を入力し、「計算」をクリックします。

償却費相当額が表示されたら「OK」をクリックします。

「入力終了(次へ)」をクリックします。

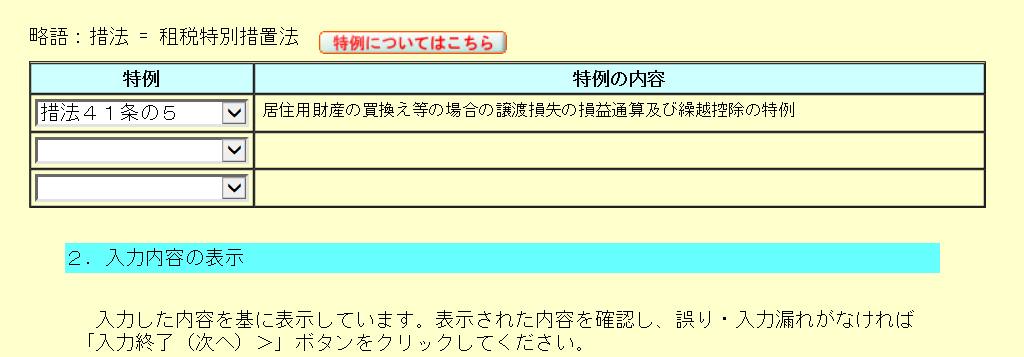

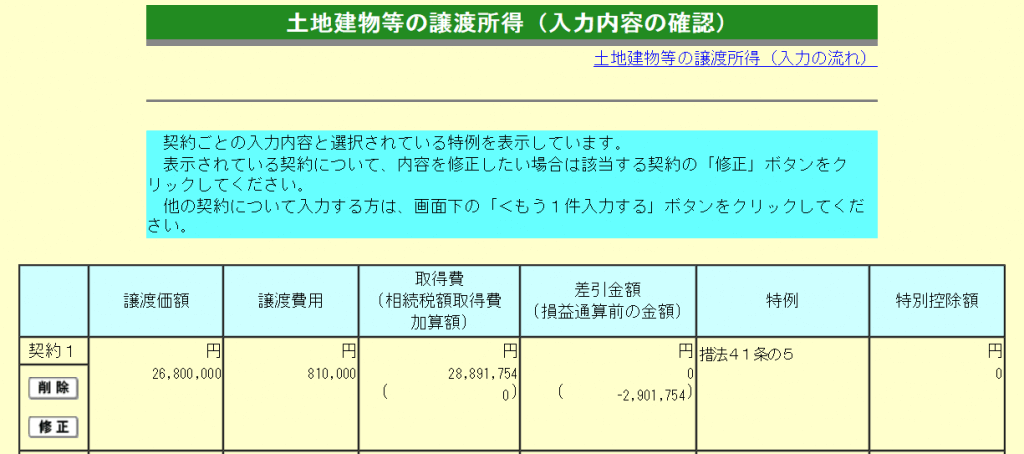

特例の選択をし、入力内容を確認し問題がなければ「入力終了(次へ)」をクリックします。

入力内容の確認をし、「入力終了(次へ)」をクリックします。

売却物件が他にもある場合には、「もう1件入力する」をクリックし繰り返し入力します。

買い換えを選択している場合には、買い替えた資産の入力画面が表示されるので必要事項を入力し、「入力終了(次へ)」をクリックします。

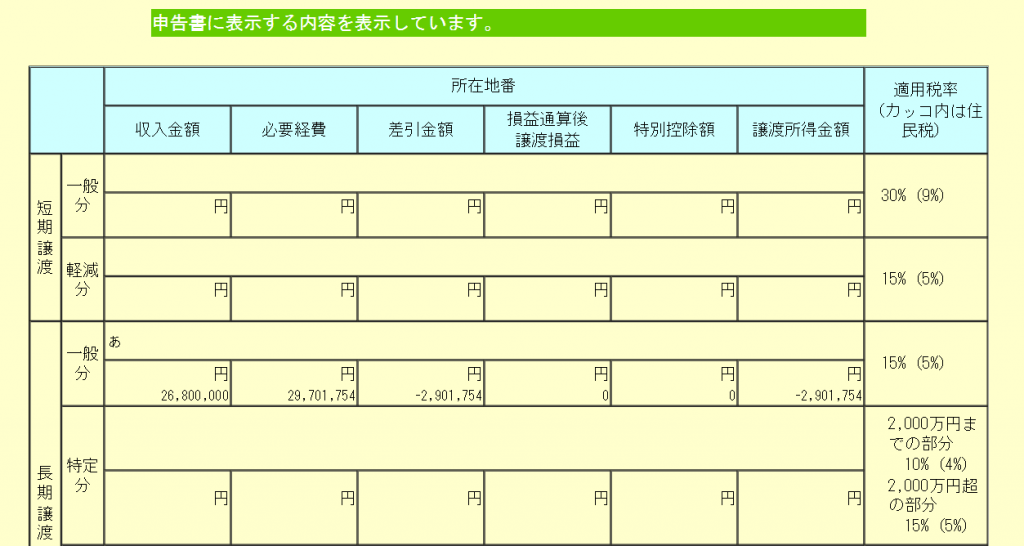

申告書に表示する内容が表示されるので、確認し「確認終了(次へ)」をクリックします。

以上で、不動産売却をした場合の入力は完了です。

住宅ローン控除はまた次の記事で!

申告書の提出について

2月16日~3月15日の間でないと申告書が提出できないかと思いがちですが、そうではありません。

還付の場合、1月4日以降(年度分の書類が国税庁から公開された後)であれば、いつでも提出が可能です。

2月16日~3月15日は税務署が混雑するので、1月初旬に相談事項等があれば税務署で相談し書類を早めに揃えてしまいましょう。

H29年1月下旬に、越谷税務署に相談にいきましたがかなり混雑していました。

PCが使える方は、確定申告書作成コーナーを利用し自宅ですべてやってしまったほうが待ち時間は少ないと思います。

結局税務署にいっても、確定申告書作成コーナーを利用できるPCで同じことをやらされるだけです。

税務職員が近くにいるので相談はしやすいですが、待ち時間が半端ないです。

コメントを書く